Bei Investmentprodukten werden Performance Fees oft kritisch gesehen oder vom Investor als nicht fair empfunden. Die Ausgestaltung von Performance Fees kann für Investoren sogar ein Grund sein, um den Portfoliomanager zu meiden. Durch die Aufnahme einer Risikomessung in die Definition von „Performance“ können Interessenkonflikte zwischen Investor und Manager ausgeräumt werden. Wir zeigen ein einfaches Modell auf, bei dem es für den Manager unattraktiv ist, das Risiko auf Kosten seiner Anleger zu erhöhen.

Beim Auftauchen des klassischen Prinzipal-Agenten-Problems ist es eine gute Idee, Interessenkonflikten der zwei Parteien durch Gleichrichten ihrer Interessen zu begegnen. Wenn der Prinzipal (Investor) keine Möglichkeit hat das Verhalten seines Agenten (Managers) zu kontrollieren oder dies nur mit hohen Kosten einherginge, kann ein System zur Leistungsmessung Abhilfe schaffen. Das ist auch der Gedanke, der hinter den bekannten Performance Fees steckt, die üblicherweise bei Hedgefonds erhoben werden. Das Konzept dieser leistungsabhängigen Vergütung verbreitet sich zunehmend auch für Anlageprodukte, die Endanlegern offen stehen. Neben der fixen Vergütung, die die laufenden Kosten des Managements decken soll, wird der Manager darüber hinaus also über einen Anteil an erzielten Renditen für sein Können belohnt. Dieses Können des Managers kann als absolute Rendite gemessen werden, als relative Rendite gegenüber einer Benchmark oder auch gegen jedes erdenkliche Anlageziel, das vorab definiert wurde.

Eigenschaften einer Call Option

Performance Fees teilen sich wichtige Eigenschaften mit Call Optionen. Der Manager partizipiert wenn die Investmentstrategie (oder manchmal auch nur der Markt) ansteigt, Performance Fees “verfallen” (da sie oft auf Basis eines Kalenderjahres gemessen werden) und vor allem ist die Volatilität einer der größten Einflussfaktoren zur Wertbestimmung. Je höher die Volatilität einer Investmentstrategie, desto höher die Wahrscheinlichkeit für eine Auszahlung der Performance Fee, ceteris paribus. Der maximale Verlust des Portfoliomanagers liegt bei der Prämie, die er für die Option gezahlt hat, also bei null. Der große Unterschied zu einer Call Option (bspw. auf Aktien) ist, dass der Manager direkten Einfluss auf den Wert der Option hat, da er den Wert durch seine erzielte Rendite erhöhen kann. Der Wert der Option kann aber auch durch das Ansteigen der Volatilität erhöhen werden.

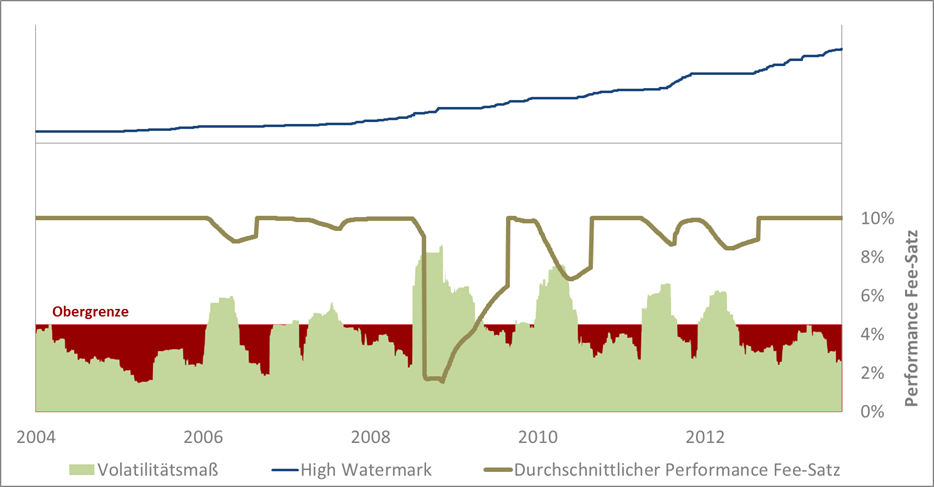

Chart 1: Jährliche Durchschnittsrate der Performance Fee in Abhängigkeit eines Volatilitätsmaßes

Es ist nicht immer offensichtlich ob die Strategie, an die sich der Manager strikt hält, auf ein höheres Volatilitätsniveau gestiegen ist oder ob der Manager von seiner Strategie abweicht, den Hebel erhöhte oder Werte mit höherem Beta ins Portfolio aufnahm. Alle diese Maßnahmen können die Volatilität erhöhen. Eine Indikation mag aus der historischen Volatilität der Strategie abgeleitet werden. Auch kann der Vergleich der aktuellen Portfoliozusammensetzung mit der früheren Zusammensetzung aufschlussreich sein. Dennoch bleibt es schwer eine angestiegene Volatilität im Portfolio einer Aktivität des Managers oder einer passiven Marktentwicklung zuzuordnen. Absichtlich lassen wir für das folgende Modell Options- und Short-Volatilitäts-Strategien außen vor. Diese können mit niedriger Volatilität über Jahre bestehen, aber im Nachhinein mag sich herausstellen, dass der Portfoliomanager lediglich Cent-Beträge vor einer nahenden Dampfwalze einsammelte.

Ein einfaches Konzept, das Risiko berücksichtigt

Man kann argumentieren, dass Volatilität kein perfektes Maß für Risiko ist. Dem stimmen wir zu, da alleine schon eine gewisse Volatilität notwendig ist, um mit risikobehafteten Anlageklassen positive Renditen zu erzielen. Volatilität ohne weiteren Kontext sagt außerdem nicht viel über das Risiko in einem Portfolio aus. Daher setzen wir in unserem Modell eine Bandbreite für Volatilität, bei der die untere Grenze null ist und die Obergrenze vorab durch den Manager, den Investor oder beide bestimmt wird. Diese Obergrenze kann ein Volatilitätsniveau sein, das der Manager nicht überschreiten muss, um dennoch eine ansehnliche Rendite zu liefern. Es kann auch ein historischer Volatilitätsdurchschnitt der Strategie gewählt werden. So lange die realisierte Volatilität unterhalb dieser Obergrenze bleibt, wird der volle Performance Fee-Satz verbucht. Für realisierte Volatilität oberhalb der Grenze sinkt der Performance Fee-Satz entweder asymptotisch auf null oder erreicht die Nulllinie an einer höheren Grenze, die ebenfalls vorab vereinbart wurde. Die täglich rollierende Berechnung des Performance Fee-Satzes führt dann zu einem Jahres-Durchschnittswert.

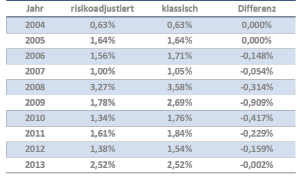

Tabelle: Vergleich zwischen der Auszahlung im risikoadjustierten Modell und im klassischen Modell in Prozentpunkten des verwalteten Vermögens. Der Performance Fee-Satz ist im Beispiel 10% der Rendite oberhalb einer High Watermark.

Selbst in einem Jahr mit sehr hohen Renditen, die oberhalb einer Benchmark oder der High Watermark liegen, ist es durchaus denkbar, dass der Manager nicht den vollen Performance Fee-Satz erhält. Dies ist der Fall, wenn das Portfolio in Volatilitätsregionen während des Jahres vorgestoßen ist, die oberhalb der gesetzten Grenze liegen. Auf den ersten Blick könnte der Manager es als unfair auffassen, dass er in Jahren mit besonders hohen Renditen, die oft mit hoher Volatilität einhergehen, „bestraft“ wird. Obwohl es wahr ist, dass seine Auszahlung in Prozentpunkten gegenüber dem normalen Modell ohne Risikoadjustierung niedriger ausfällt, sammelt er die Performance Fees auf ein höheres Anlagevolumen ein und eine weitere Entschädigung kommt durch die Auszahlung der Managementgebühren, die ebenfalls auf Basis des gestiegenen Anlagevermögens berechnet werden. Also insgesamt kein schlechter Kompromiss für beide Seiten.

Anwendung bei Multi-Asset- und Markt-Timing-Strategien

Das vorgestellte Modell kann auf Multi-Asset-Strategien und ausgewogene Portfolios angewendet werden. Hier zeigt sich die wahre Stärke. Eine automatische Adjustierung findet innerhalb des Modells statt, wenn die Allokation zwischen Assetklassen verschoben wird. Erhöht man das Gewicht einer konservativeren Assetklasse (z.B. US-Staatsanleihen), sollte dies zu einer niedrigeren Portfolio-Volatilität führen. Gleichzeitig wird dies aber auch von einer niedrigeren erwarteten Rendite begleitet, so dass es für den Manager nun schwieriger ist die High Watermark zu erreichen oder die Benchmark zu übertreffen. Der gleiche Adjustierungsmechanismus funktioniert auch bei Markt-Timing-Ansätzen. Sollte das Markt-Exposure verringert werden oder gar der Markt komplett verlassen werden (Positionierung in Cash), verringert sich das Volatilitätsmaß bis auf ein Minimum von null. Der Manager würde den vollen Performance Fee-Satz erhalten, wobei er jedoch keine Chance hat die High Watermark zu übertreffen. Selbst wenn die Rendite des Managers mit einer Benchmark verglichen wird (relative Rendite), mag die Anwendung des Modells mit Risikoadjustierung sinnvoll sein. Weist die Benchmark eine positive Rendite auf wenn der Manager dank des Timings in Cash positioniert ist, kann der Manager die Benchmark nicht erreichen und erhält demnach keine Performance Fee. Ist die Benchmark allerdings im negativen Territorium, wird der Manager mit der Performance Fee für seine Timing-Fähigkeit belohnt.

Der Graph zeigt im oberen Teil eine High Watermark eines hypothetischen Portfolios. Das Portfolio besteht aus mehreren Strategien, die auf die globalen Aktienmärkte angewendet werden. Eine Markt-Timing-Komponente ist ebenso enthalten. Der maximale Performance Fee-Satz, den der Manager in dem Beispiel erreichen kann, beträgt 10%. Im unteren Teil des Charts sieht man, dass das Volatilitätsmaß (grüner Bereich) den durchschnittlichen Performance Fee-Satz bestimmt. Für realisierte Volatilität unterhalb der Obergrenze wird der maximal mögliche Satz von 10% verbucht. Für Volatilität die zwischen dieser Obergrenze und einer weiteren Grenze mit doppelt so hohem Wert liegt, fällt der Performance Fee-Satz linear bis auf null. Die Auswirkungen werden in der Tabelle deutlich. Durch Anwenden der risiko-adjustierten Performance Fees verringert sich die Auszahlung an den Manager, gemessen in Prozentpunkten des verwalteten Vermögens, in acht von zehn Jahren. Die Differenz der Auszahlung beträgt durchschnittlich 28 Basispunkte.

Fazit

Durch die Aufnahme eines Risikomaßes zur Berechnung der leistungsabhängigen Vergütung eines Managers wird dieser für das Erhöhen des Risikos im Portfolio bestraft. Der Investor erhält hiermit also ein wertvolles Werkzeug, um seinen Manager im Zaum zu halten. Volatilität ist kein perfektes Risikomaß und es ist nicht einfach die Quellen von erhöhter Volatilität in einem Portfolio zu bestimmen. Dennoch nutzen wir hier Volatilität im Modell, da jedes Risikomaß einen Mehrwert gegenüber dem klassischen Performance Fee-Konzept liefert. Volatilität kann durch eine beliebige Kennzahl ersetzt werden, die eine Aussage über das Risiko im Portfolio trifft. Ein guter Ersatz für Volatilität ist der Ulcer Index, der Stärke und Frequenz von Verlustphasen in einer Zahl zusammenfasst und damit eine Indikation für das zwischenzeitliche Leiden des Investors darstellt.